现代投资组合理论的推导过程包括

- 常识资讯

- 2024-05-02

- 134

现代投资组合理论的推导过程包括

两种资产的情形,其实用上面的矩阵计算就可以了。如果非要手动推导,那就相当于把矩阵的每一项都展开计算。当然可以,就是无比复杂。我以前本科刚接触这个理论的时候,还不能熟练使用矩阵运算,所以还真是自己手动推导的。

,注意前者是N×2矩阵(必须是列满秩的,即至少有种风险资产期望收益率与其他不想等),后者是2×1向量。优化问题变为

人们在证券投资决策中应该怎样选择收益和风险的组合呢?这正是投资组合理论研究的中心问题。投资组合理论研究“理性投资者”如何选择优化投资组合。所谓理性投资者,是指这样的投资者:他们在给定期望风险水平下对期望收益进行最大化,或者在给定期望

;如果限制卖空,那么AMB是分段二次曲线。在实际应用中,限制卖空的投资组合有效边界要比允许卖空的情形复杂得多,计算量也要大得多。

美国经济学家马科维茨(Markowitz)1952年首次提出投资组合理论(PortfolioTheory),并进行了系统、深入和卓有成效的研究,他因此获得了

最常见的三大投资组合策略包括

-收益率二维平面上,任意一个投资组合要么落在有效边界上,要么处于有效边界之下。因此,有效边界包含了全部(帕雷托)最优投资组合,理性投资者只需在有效边界上选择投资组合。

现代投资组合理论(MPT)是由马科维茨于1952年提出的,是现代金融7个基本理论之一。它用数学术语描述了多元化和风险管理等概念,为投资者提供了构建多元化投资组合的工具集,即假定投资者投资于多个资产,在满足给定预期回报率下,可以通过优化求解出风险最小的投资组合。

一些文章会使用对数收益率。但是,在计算方差时,多数人倾向于几何方差是没有意义的(从google搜索结果看)。

我们使用了empyrical中的sharpe_ratio方法来计算夏普率,为简单起见,我们将risk_free利率设置为0。empyrical是用来计算策略各项指标,如夏普率、sortino、maxdrawdown等指标的工具,由quantpian开发并开源。像这样的常用量化库,在

这个图是一个上下对称图,在图的下半部分上的每一个点,都可以在上半部分找到一个对应点,它们具有相同的风险,但有效前沿上的点具有更大的预期收益率。因此下半部分投资是

根据投资组合理论,构建资产组合

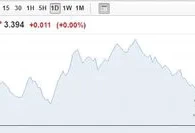

最终我们得到了该资产组合的夏普率为0.72。一般认为,如果我们投资的是指数或者权重股,那么夏普超过1是可以接受的投资;对其它高风险权益类投资,一般要超过1.8,但很少有资产能超过3。在

在这个系列中,我们将首先用4个标的的组合,先后用蒙特卡洛方法和优化算法分别演示如何求得最佳资产组合,这是比较底层的方法,当我们掌握原理之后,则可以使用第三方库来完成这项工作。

里,我们通过蒙特卡洛方法讨论了夏普率与最大回撤之间的关系,即夏普率为1时,对应的最大回撤为多少是可能出现的;夏普率为2时,对应的最大回撤为多少是可能出现的,等等。

有话要说...